O wyceniany na 10 mld zł rynek artykułów dla dzieci walczy wielu graczy i choć wydatki rodziców na najmłodszych wciąż rosną, połowa firm produkujących z myślą o dzieciach jest w złej lub słabej kondycji finansowej. Zaległości wobec kontrahentów i banków firm zaopatrujących m.in. najmłodszych w żywność, odzież i zabawki nie są jednak alarmujące, wynoszą 22,5 mln zł – wynika z danych BIG InfoMonitor, BIK oraz Bisnode Polska.

W przeddzień światowego Dnia Dziecka sprawdziliśmy jak prezentują się w Rejestrze Dłużników BIG InfoMonitor, BIK oraz wywiadowni gospodarczej Bisnode Polska firmy wytwarzające m.in. na potrzeby najmłodszych. Przeanalizowaliśmy trzy branże: Produkcję artykułów spożywczych homogenizowanych i żywności dietetycznej (PKD 1086), Produkcję pozostałej odzieży i dodatków do odzieży (PKD 1419) oraz Producentów gier i zabawek (PKD 3240). Działalnością taką zajmuje się łącznie prawie 5 tys. przedsiębiorstw z czego największą grupę stanowią producenci odzieży 3,3 tys., firm spożywczych jest ok. 200, a wytwórców gier i zabawek ok. 1,4 tys. Choć rynek produktów dla dzieci wart jest obecnie w Polsce ok. 10 mld zł i jak podaje firma doradcza PMR*, ostatnio rok do roku rośnie o 4 – 5 proc. korzystając z pozytywnych tendencji w gospodarce, nie wszystkim obecnym na nim graczom dobrze się wiedzie.

Najgorzej mają się najmniejsi

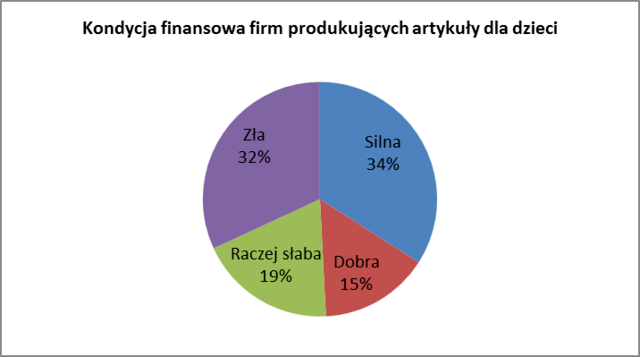

Z analizy międzynarodowej wywiadowni gospodarczej Bisnode Polska wynika, że w świetnej kondycji finansowej jest ponad 34 proc. analizowanych firm, kolejnych 15 proc. ma sytuację dobrą. Tym samym wychodzi, że 51 proc. znajduje się w słabej i złej kondycji finansowej. W grupie, prawie 32 proc. przedsiębiorstw, w bardzo trudnej sytuacji są głównie mikro i małe firmy, z zatrudnieniem nie większym niż 20 osób, i przychodem rocznym nieprzekraczającym 5 mln zł **.

Źródło: Bisnode Polska

Połowa wydatków idzie na odzież, jedna czwarta na zabawki, a jedna dziesiąta na żywność

Według PMR główne segmenty wydatków na artykuły dziecięce stanowi odzież i obuwie – około połowy, udział zabawek sięga w wydatkach rodziców 25 proc., a żywność ok. 10 proc. Do tego dochodzą kosmetyki dziecięce – prawie 16 proc. Należy zauważyć, że w przypadku żywności wielu rodzimych producentów zostało przejętych przez światowe koncerny. Jeśli chodzi o odzież, polskie firmy muszą zmagać się silną konkurencją ze strony globalnych uznanych marek, a jednocześnie z produktami pochodzącymi z Azji. Z kolei wart 2,5 mld zł rynek zabawek (pojęcie to zawiera również np. sprzęt sportowy oraz akcesoria dla dzieci), podlega presji silnej konkurencji wewnętrznej jak również importu z Dalekiego Wschodu.

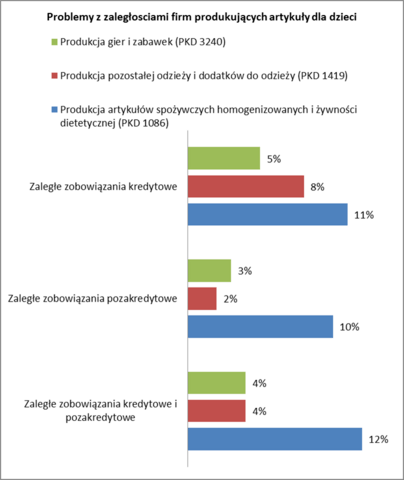

Najczęściej nieterminowo regulują swoje zobowiązania producenci żywności

W danych dotyczących zaległości wobec kontrahentów i banków widać, że odsetek firm z płatnościami przeterminowanymi o min. 60 dni na kwotę co najmniej 500 zł wśród trzech prezentowanych branż sięga 4 proc. Tym samym nie odbiega znacząco od średniej dla całego sektora produkcyjnego, w którym 5 proc. firm (z Sekcji Przetwórstwo Przemysłowe) posiada zaległe zobowiązania kredytowe i pozakredytowe.

Sytuacja poszczególnych producentów znacząco się jednak różni. Odsetek firm produkujących odzież z przeterminowanymi zobowiązaniami kredytowymi i pozakredytowymi wynosi 3,5 proc., w przypadku producentów gier i zabawek jest to 4 proc. ale już produkcja artykułów spożywczych homogenizowanych i żywności dietetycznej, prezentuje się znacznie słabiej. Zaległości wobec kontrahentów i banków ma niemal co ósme przedsiębiorstwo spożywcze (12 proc.). Znaczące są tu również kwoty zaległości.

22,5 mln zł zaległości, głównie kredytowych

Łączna wartość zaległych zobowiązań zarejestrowanych w bazach BIG InfoMonitor i BIK (przeterminowanych powyżej 60 dni na kwotę wyższą niż 500 zł) firm z trzech klas PKD (1086, 1419 i 3240) wynosi 22,5 mln zł, z czego zdecydowana większość – 93 proc. to zaległości z tytułu niespłacanych w terminie kredytów bankowych. Przy czym kredyty ma 20 proc. firm zajmujących się wytwarzaniem zabawek oraz 19 proc. producentów żywności. W najmniejszym stopniu po pieniądze z banków sięgają producenci odzieży, kredyty ma 15 proc. z nich. Średni dług wobec kontrahenta waha się w zależności od prezentowanej branży od 5,3 tys. zł – u producentów gier i zabawek do 15,3 tys. zł – u producentów artykułów spożywczych. Z kolei przeciętna wartość zaległości kredytowej wynosi od 31 tys. zł i również jest najniższa u producentów zabawek do ponad 685 tys. zł u producentów artykułów spożywczych.

Biorąc pod uwagę rosnącą sprzedaż polskich producentów zabawek, ich niskie przeciętne zaległości jak i niski odsetek firm w kłopotach, nie zaskakują. Jak wynika z danych ośrodka badawczego NPD***, firmy, które zaopatrzyły małych Polaków w 2015 r. towarem o wartości 2,5 mld zł jednocześnie wyeksportowały zabawki i gry za ponad 4,5 mld zł. Było to o prawie 60 proc. więcej niż rok wcześniej. Największa popularnością cieszą się u zagranicznych nabywców, polskie lalki, gry, misie i klocki. Głównym rynkiem eksportowym jest Unia Europejska, gdzie trafia w ujęciu wartościowym prawie 90 proc. produkcji. Największym odbiorcą naszych zabawek są Niemcy (ponad 30 proc. całego eksportu), ale Polacy wysyłają zabawki do ponad 150 krajów na całym świecie, nawet tak odległych i egzotycznych jak Ekwador, Oman czy Nowa Zelandia.

*Raport PMR „Rynek produktów dla dzieci w Polsce 2015”, Analiza rynku i prognozy rozwoju na lata 2015-2020

**Analizą finansową zostało objętych blisko 200 aktywnych firm, cyklicznie i systematycznie publikujących swoje dane finansowe w sądzie gospodarczym lub bezpośrednio przekazujących sprawozdania Bisnode Polska. Badanie zostało przeprowadzone 18 maja 2017 roku.

Na ocenę kondycji finansowej firm bezpośredni wpływ miały takie wskaźniki jak płynność, wysokość zadłużenia i rentowność. – Dodatkowo wzięta została pod uwagę zdolność finansowa podmiotu, poziom zarejestrowanych, przeterminowanych płatności, zarejestrowane wnioski z sądów gospodarczych o upadłość lub postępowanie naprawcze, ogłoszenie upadłości, rozpoczęcie procesu likwidacji oraz negatywne sygnały prasowe.

Ocena kondycji finansowej branży odbywała się na podstawie danych finansowych nie starszych niż dwa lata. W przypadku spółek prawa handlowego za podstawę do oceny brano bilans i rachunek wyników. W przypadku podmiotów nieprowadzących pełnej księgowości oparto się na danych o przychodach, kosztach i wyniku finansowym podmiotu zadeklarowanych przez właścicieli firm.

***NDP – Amerykańska firma badawcza, która prowadzi badania rynkowe w różnych branżach w ok. 20 krajach świata. W Polsce przez ostatnie lata zbierała dane o sprzedaży zabawek w sieciach handlowych: Smyk, Empik, Tesco, Carrefour, ToysRUs i Makro.