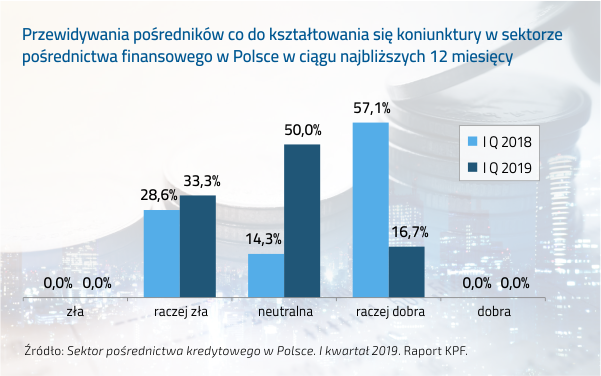

Pogarszają się nastroje firm pośrednictwa finansowego w zakresie przewidywań koniunktury na najbliższe 12 miesięcy. Odsetek pośredników, uczestniczących w cokwartalnym badaniu Konferencji Przedsiębiorstw Finansowych (KPF), którzy w tym kontekście wykazują jakikolwiek optymizm, spadł w ciągu roku z 57,1 proc. do 16,7 proc. Czy oceny koniunktury w obszarze pośrednictwa finansowego okażą się papierkiem lakmusowym przyszłej sytuacji na rynku kredytów dla gospodarstw domowych?

W ramach badania, które wśród swych Członków KPF prowadzi co kwartał, praktycy z branży pośrednictwa finansowego proszeni są o dokonanie oceny koniunktury na rynku pośrednictwa finansowego. Przewidywania dotyczą dwóch perspektyw czasowych: sytuacji w sektorze w okresie najbliższych 12 miesięcy oraz w okresie od 1 roku do 2 lat.

W bieżącym badaniu, w porównaniu do wyników uzyskanych przed rokiem, obserwuje się pogorszenie w zakresie przewidywań koniunktury na najbliższe 12 miesięcy przez firmy pośrednictwa finansowego. Raczej dobre postawy w tym kontekście wykazuje obecnie już tylko 16,7 proc. z nich (rok temu było to o 40 p.p więcej), a raczej złe – dwukrotnie większa grupa, tj. 33,5 proc. (rok wcześniej: 28,6 proc.). Pozostałe 50 proc. wskazań miało charakter neutralny. Zarówno w bieżącym badaniu, jak i tym przeprowadzonym 4 kwartały temu, brak było wskazań skrajnie dobrych bądź skrajnie złych.

W perspektywie od 1 do 2 lat nastroje kształtują się jeszcze bardziej pesymistycznie niż w odniesieniu do najbliższych 12 miesięcy. Brak jest już wskazań nawet raczej dobrych (w badaniu przeprowadzonym rok temu zanotowano 28,6 proc. takich odpowiedzi) i nastąpiło ich przesunięcie do wskazań neutralnych (obecnie 66,7 proc. w porównaniu z 28,7 proc. przed rokiem). Podobnie jak w krótszej perspektywie, 1/3 respondentów wskazuje, że sytuacja na rynku będzie raczej zła (rok wcześniej był to wyższy odsetek, na poziomie 42,9 proc.).

Wyniki pośredników zależne od akcji kredytowej i… legislacji

Przede wszystkim na opinię branży wpłynęły osiągnięte przez nią wyniki sprzedaży. Wśród pośredników zrzeszonych w KPF widoczny był wzrost sprzedaży kredytów hipotecznych, który w porównaniu z analogicznym okresem ubiegłego roku wyniósł 13,5 proc. w ujęciu ilościowym, a 27,4 proc. – w ujęciu wartościowym. Średnia wartość udzielonego kredytu hipotecznego przez Członków KPF z branży pośrednictwa w I kwartale 2019 roku wynosi 278,5 tys. zł. Jest ona jednocześnie najwyższą w całym analizowanym okresie. W porównaniu z kwartałem poprzednim wzrosła o ok. 0,3 tys. zł (względnie o 0,1 proc.), a w porównaniu z I kwartałem roku poprzedniego – o 30,5 tys. zł (względnie o 12,3 proc.).

Nieco odmienna była sytuacja w zakresie sprzedaży kredytów gotówkowych, oferowanych przez banki. W ujęciu ilościowym odnotowano spadek już szósty kwartał z rzędu – liczba udzielonych kredytów jest w minionym kwartale niższa o 7,3 proc. niż w kwartale poprzednim i aż o 33,6 proc. niż w I kwartale ub.r. Wartościowo z kolei od dwóch kwartałów obserwuje się wzrosty – wartość kredytów w I kwartale 2019 r. jest wyższa o 4,0 proc. niż w poprzednim kwartale, wciąż jednak niższa niż rok wcześniej, o 6,6 proc. Prowizji za sprzedaż nie równoważy pośrednikom obserwowany jednocześnie wzrost średniej wartości takiego kredytu, która w I kwartale 2019 roku – podobnie jak w przypadku kredytów hipotecznych – osiągnęła najwyższy poziom w całym okresie analizy. wynosi obecnie 38,3 tys. zł i jest wyższa o ponad 4 tys. zł (względnie o 12,1 proc.) niż w kwartale poprzednim i o 5 tys. zł (względnie o 15,3 proc.) niż w analogicznym okresie roku poprzedniego.

Jeśli zaś chodzi o sprzedaż niebankowych pożyczek na cele konsumpcyjne, w sprzedaży których uczestniczyli pośredniczyli pośrednicy finansowi, to I kwartał 2019 r. był drugim z rzędu okresem spadku zarówno w ujęciu liczbowym, jak i wartościowym. Było to 49,6 tys. pożyczek o wartości 200,7 mln zł – o 11,1 proc. ilościowo i o 13,3 proc. wartościowo mniej niż w kwartale poprzednim oraz odpowiednio o 26,5 proc. i 23,5 proc. mniej niż w I kwartale ub.r. Średnia wartość produktów niebankowych, po kilkuletnim okresie dynamicznego wzrostu (na początku 2012 roku wynosiła zaledwie ok. 440 zł), pod koniec 2017 roku wyhamowała i od pięciu kwartałów utrzymuje się na względnie stałym poziomie, zbliżonym lub nieznacznie przekraczającym 4 tys. zł.

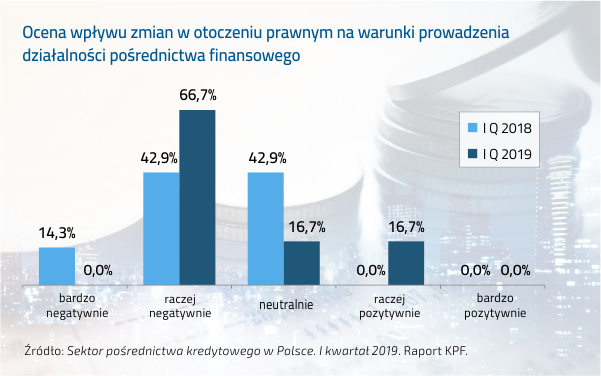

Na opinię branży wpływają także zmian w otoczeniu prawnym. Uczestnicy badania po raz kolejny ocenili wpływ tych zmian na warunki prowadzenia działalności pośrednictwa finansowego. Jest to niezmiennie najgorzej oceniany obszar przez pośredników finansowych uczestniczących w badaniu. W I kwartale 2019 r. znów przeważały oceny raczej negatywne i jest ich już 66,7 proc. (w porównaniu z 42,9 proc. przed rokiem), pozostałe wskazania rozłożyły się po równo między wskazania neutralne i raczej pozytywne (po 16,7 proc.). W porównaniu do badania przeprowadzonego w I kwartale 2018 wyniki jednak sumarycznie nieznacznie się poprawiły, nie zanotowano bowiem już wskazań jednoznacznie złych (14,3 proc. przed rokiem), pojawiły się zaś wskazania raczej pozytywne (16,7 proc.), których nie odnotowano rok temu.

– Zmiany przepisów, drastycznie luzujących dostęp do upadłości konsumenckiej, wzmocnią hazard moralny przy zaciąganiu nowych zobowiązań kredytowych i spowodują pogorszenie jakości portfeli kredytowych, co pośrednio może wpłynąć na polityki kredytodawców co do warunków współpracy z pośrednikami kredytowymi. I jest tylko jeden z czynników otoczenia prawnego, wpływających na pogorszenie ocen koniunktury przez praktyków tego sektora. Innym, bardzo istotnym, jest projekt, w wyniku którego nastąpi ograniczenie dostępu do rynku kredytu konsumenckiego nie tylko dla klientów instytucji pożyczkowych (wykluczając nawet 80 proc. dotychczasowych klientów), ale również banków i SKOK-ów – analizuje Andrzej Roter, Prezes Zarządu KPF.

Odczyty makroekonomiczne równie ważne

Na wyniki osiągane w pośrednictwie należy także patrzeć z uwzględnieniem czynników makroekonomicznych, wywierających wpływ na politykę banków i instytucji pożyczkowych oraz zachowań konsumentów.

Polska gospodarka zakończyła ubiegły rok znakomitymi wynikami i pod względem dynamiki PKB oraz wskaźnika bezrobocia znalazła się w ścisłej czołówce UE. Jednak już w IV kwartale ub. r. pojawiły się niepokojące tendencje stawiające pod znakiem zapytania możliwość powtórki dobrych wyników z ubiegłego roku. To zapewne wpłynęło na wzrost odsetka negatywnych ocen pośredników finansowych w zakresie przyszłej koniunktury, zaobserwowanego w badaniu. Oceny te mają szanse na poprawę, gdyż pomimo tego, że osiągnięte w I kwartale 2019 r. wyniki gospodarcze były słabsze od tych osiągniętych na koniec roku 2018, okazały się jednak lepsze od oczekiwanych – gospodarka wzrosła bowiem w tym okresie o 4,7 proc.

W I kwartale br. zaczęto także obserwować wzrost zaufania konsumentów, które według wskazań wszystkich wskaźników na koniec 2018 roku było na bardzo niskim, dawno nie notowanym poziomie. Wzrost ten jest spowodowany nowymi transferami fiskalnymi i obniżką podatków, zwiększającymi dochód gospodarstw domowych, połączonymi z kontynuacją silnego wzrostu płac i korzystnych trendów na rynku pracy.

Sporym problemem wpływającym na gospodarkę pozostaje inflacja, która – w poczuciu gospodarstw domowych – jest wysoka, a szczególnie widoczny jest dla nich wzrost cen żywności. Te odczucia potwierdza czerwcowy odczyt inflacji, który pokazuje, że inflacja zbliża się do 3 proc. rocznie, a więc powyżej celu inflacyjnego NBP. Biorąc pod uwagę tempo wzrostu cen oraz projekcje ich wzrostu, przekroczenie górnego progu celu inflacyjnego na koniec roku wydaje się być pewne.

– Wyniki gospodarki w I kwartale 2019 r. potwierdzają tezę, że sukcesy wskaźnikowe paradoksalnie stały się zapowiedzią problemów na przyszłość. Złym prognostykiem na przyszłość są komentarze ekspertów ekonomicznych, w których najczęściej pojawiają się dwa słowa – zaskoczenie i niespodzianka. Potwierdza się także negatywny wpływ złego stanu gospodarki niemieckiej na portfel zamówień przedsiębiorstw. Nadal aktualne pozostaje zatem pytanie, czy dopingowana transferami socjalnymi konsumpcja krajowa jest w stanie nadal pełnić swą rolę czynnika niwelującego ujemne skutki i pozwalać na utrzymanie tempa wzrostu PKB powyżej 4 proc. To na pewno wciąż będzie spędzać sen z powiek – nie tylko pośrednikom, ale także pozostałym przedstawicielom sektora finansowego – komentuje dr Mirosław A. Bieszki, Doradca Ekonomiczny KPF.